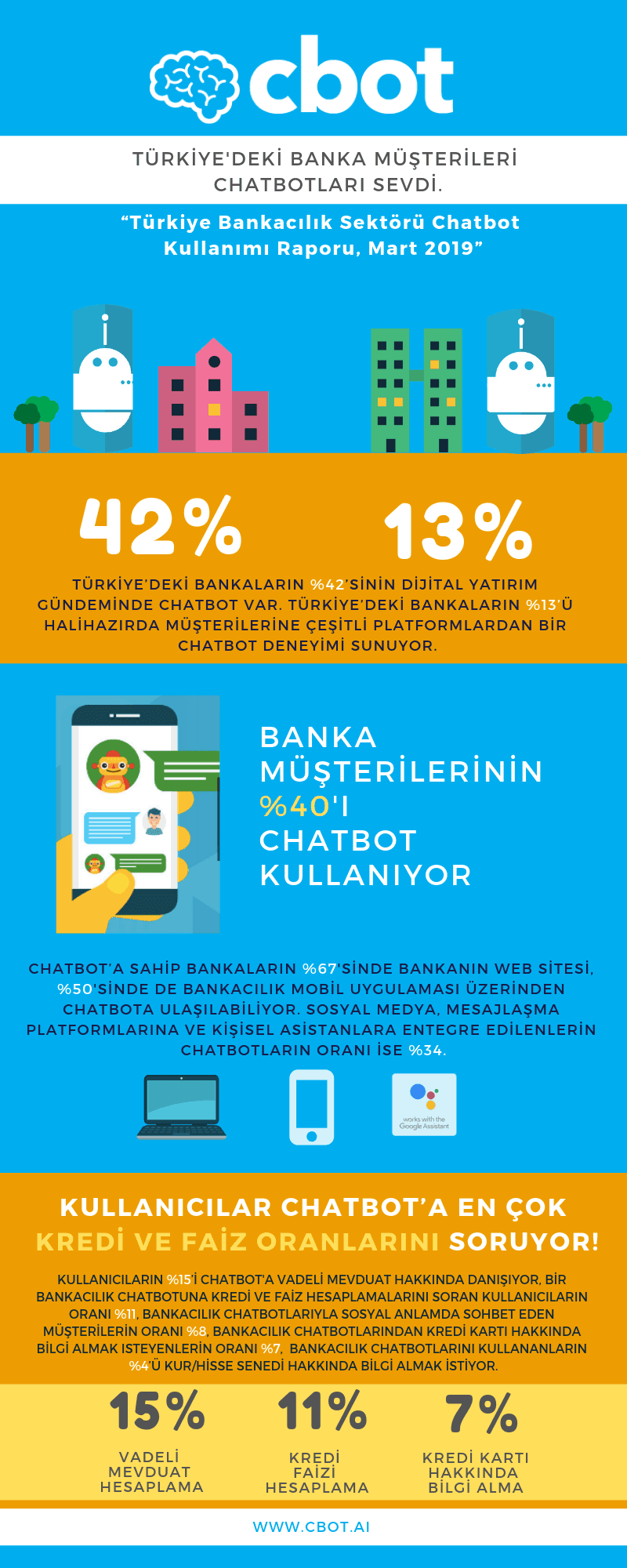

Türkiye’nin lider yapay zeka şirketi Cbot’un Nisan 2019’da yayınladığı “Türkiye’deki Bankacılık Sektöründe Chatbot Kullanımı” raporu, ülkemizde de dijital bankacılık süreçlerinde sanal asistanların 2019 yılı itibari ile vazgeçilmez bir unsur olacağının sinyallerini veriyor. Rapor, banka müşterilerinin %40’nın chatbotları kullandığını ortaya koyuyor. Diyalog bazlı yapay zeka (Conversational AI) çözümleriyle özel bankacılık alanında %41 pazar payına sahip olan Cbot’un Kurucu ve CEO’su Mete Aktaş, Chatbotların Türkiye’de en fazla bankacılık müşterileri tarafından kullanıldığını belirterek, dünyada geniş hizmet yelpazesi ve gelişmiş müşteri deneyimiyle bilinen Türk Bankalarının, chatbotların sunduğu potansiyeli doğru değerlendirip hızlı adapte olma konusunda oldukça başarılı olduğunu dile getiriyor.

Juniper’in “How Chatbots Will Transform the Retail Industry (Chatbotlar Perakende Sektörünü Nasıl Dönüştürecek)” adlı raporu, gelişen teknolojiyle hayatımıza hızla giren ve pek çok işimizi kolayca halledebilen chatbotların 2023 yılında perakende, bankacılık ve sağlık sektörlerinde yıllık toplam 11 milyar dolar tutarında bir tasarruf potansiyeline ulaşacağını gösteriyor.

Türkiye’deki bankaların gündemi sanal asistanlar

Türkiye’deki tüm bankaların %13’ünün halihazırda müşterilerine çeşitli platformlardan bir chatbot deneyimi sunduğunu kaydeden Mete Aktaş, bankaların %9’unun chatbot geliştirilmesi konusunda devam eden bir projeye sahip olduğunu, %20’sinin bu konuyu 2 yıllık stratejik planlarına dahil ettiklerini dile getiriyor. Bu oranların bir ülke ve sektör için yeni bir teknolojiyi benimseme ve iş akışlarına dahil etme noktasında dikkat çekici olduğu görülüyor.

Aktaş’ın yaptığı açıklamaya göre bankacılık sanal asistanına sahip ve çalışmaları tamamlamak üzere olan bankaların yarısı ilk aşamada önceliği sadece “sıkça sorulan soruları” yanıtlamaya veriyor. Cbot’un tüm bankacılık sorularını yanıtlamak için eğitimli olan yapay zeka sisteminin bu tarz projelerin hayata geçirilme sürelerini oldukça hızlandırdığını belirten Aktaş, “Tüketiciler en çok web sitesindeki yoğun bilgi içeriğinde ve menülerde kaybolmadan, tek cümleyle istedikleri cevaba ulaşmayı sevdi” şeklinde ekledi.

Banka web sitelerini ziyaret eden müşterilerin %40’ı chatbot kullanıyor

Chatbot’a sahip bankaların %67’si chatbotunu kendi web sayfasında konumlandırıyor. Hem web sayfası hem de Mobil uygulama üzerinden chatbotlarını kullanıcılarla buluşturan bankaların oranı ise %50. Raporda chatbotların müşterilere hizmet verdiği en önemli kanalın web sayfası olduğunun altı çiziliyor ve banka müşterilerinin %40’ının bankanın web sitesinde chatbotları kullanarak işlem yaptığı aktarılıyor.

Bunun dışında, chatbotlar mobil uygulamaya entegre şekilde de müşterilere hizmet edebiliyor. Sıkça sorulan sorular chatbotları, müşterilerin sıklıkla kullandığı Facebook Messenger, Google Asistan, WhatsApp, hatta yeni bir kanal olan Google RCS gibi sosyal medya ve mesajlaşma platformlarına ve kişisel asistanlara da entegre ediliyor. Bankaların kendi web siteleri veya mobil uygulamaları dışında bu tür platformlara da entegre edilen chatbotların oranı %34. Bu anlamda Türkiye’deki bankalar, müşterilerin en çok bulunduğu ve yaşamını sürdürdüğü mecrayı değiştirmeden finansal konulardaki sorularına yanıt bulma ihtiyacını da karşılamış oluyor.

Chatbotlara en çok kredi ve faiz oranları soruluyor

Cbot’un raporuna göre sıkça sorulan sorular alanında chatbotların müşteriler tarafından en fazla; vadeli mevduat hesaplaması (%15), kredi faizi hesaplama (%11), sosyal sohbetler (%8), kredi kartı bilgisi alma (%7) ve kur/hisse senedi bilgisi alma (%4) konularında kullanıldığı ortaya çıkıyor.

“Sıkça Sorulan Sorular” chatbotları faiz hesaplamaları dışında kur hesaplamaları için de en hızlı sonuç alma yöntemi olarak tercih ediliyor. Tek bir cümle içinde çevirmek istenilen tutar ve döviz cinsleri yazıldığında döviz kuru ve tutar bilgisi vererek hızlıca hesaplamayı gerçekleştiren bu chatbotlar, bankanın ATM ve şube adresleri ile şube telefonları hakkında da saniyeler içinde yanıt verebiliyor.

Hızın ve zamanın verimli kullanılmasının çok önemli olduğu bu dijital çağda banka ve kredi kartlarının kaybolması veya ATM’de sıkışması gibi acil aksiyon gerektiren durumlarda da bu tür chatbotların yardımına başvurulabiliyor. Sıkça sorulan sorular chatbotlarını ilgili bankanın müşterilerinin yanında, müşterisi olmayan kişiler de kullanabiliyor.

Para transferi ve döviz alım satımı yapan chatbotlara ilgi artıyor

Türkiye’de kullanılan bir diğer chatbot türünün de para transferi, döviz alım satım gibi işlemleri yapabilen chatbotlar olduğunu açıklayan Mete Aktaş, chatbot kullanan bankaların yarısının sanal asistanlarını ilk kez müşterilerine sunarken işlem yapabilme özelliğini de eklemeyi tercih ettiğinin altını çiziyor. Aktaş ayrıca bir chatbotun müşterilerin finansal bilgilerini ve harcama alışkanlıklarını analiz edip bütçe yönetimi konusunda tavsiyede bulunmasının da mümkün olduğunu ancak bu tür chatbotları henüz Türkiye pazarında göremediklerini ifade ediyor.

Bankacılık sektörü, hizmet sektörü içinde yeni teknolojilere hızlı adapte olan öncü bir sektör olarak karşımıza çıkıyor. Türkiye’deki mevcut tabloda, yaygın bir ağa ve geniş müşteri tabanına sahip bankaların chatbotlar konusunda hızlı davrandığını ve müşterilerine bu yeni kanalın imkanlarını sunduğu görülüyor. Önümüzdeki dönemde, orta ölçekli bankaların da bu yeniliğe adapte olacağını belirten Mete Aktaş: “Bankaların ardından sigorta ve emeklilik şirketlerinin, portföy yönetim şirketlerinin ve son kullanıcı ile etkileşim içinde olan diğer finansal hizmet sağlayıcılarının da chatbotları adapte edeceğini öngörmek mümkün. Ayrıca, chatbotların finansal hizmetler sektöründe mevcut kullanım alanlarının dışında yeni kullanım alanları bulacağını, öncelikle çağrı merkezlerinde çalışanların hayatlarını kolaylaştırarak daha kaliteli hizmet vermelerini sağlayacağını öngörüyoruz” diyor.

Yorum Yap